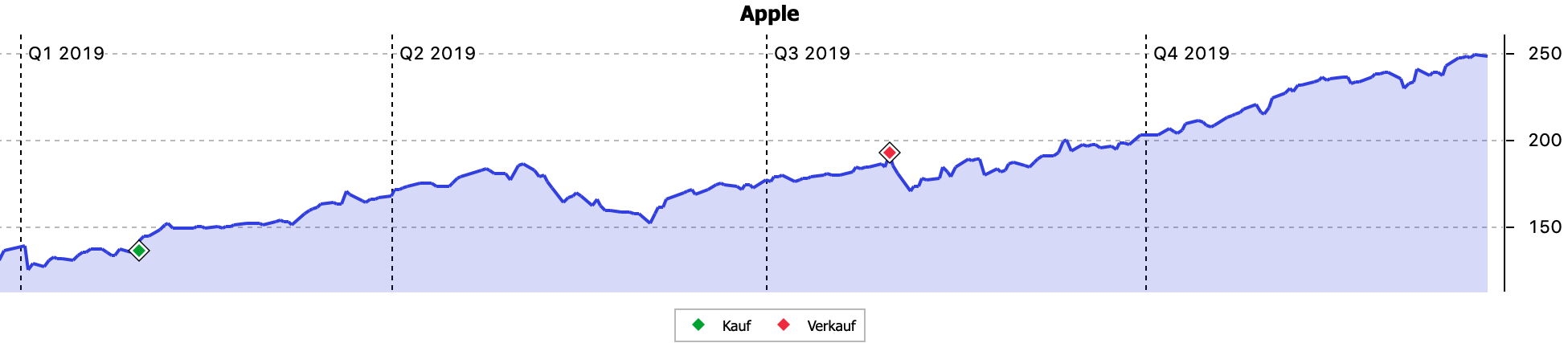

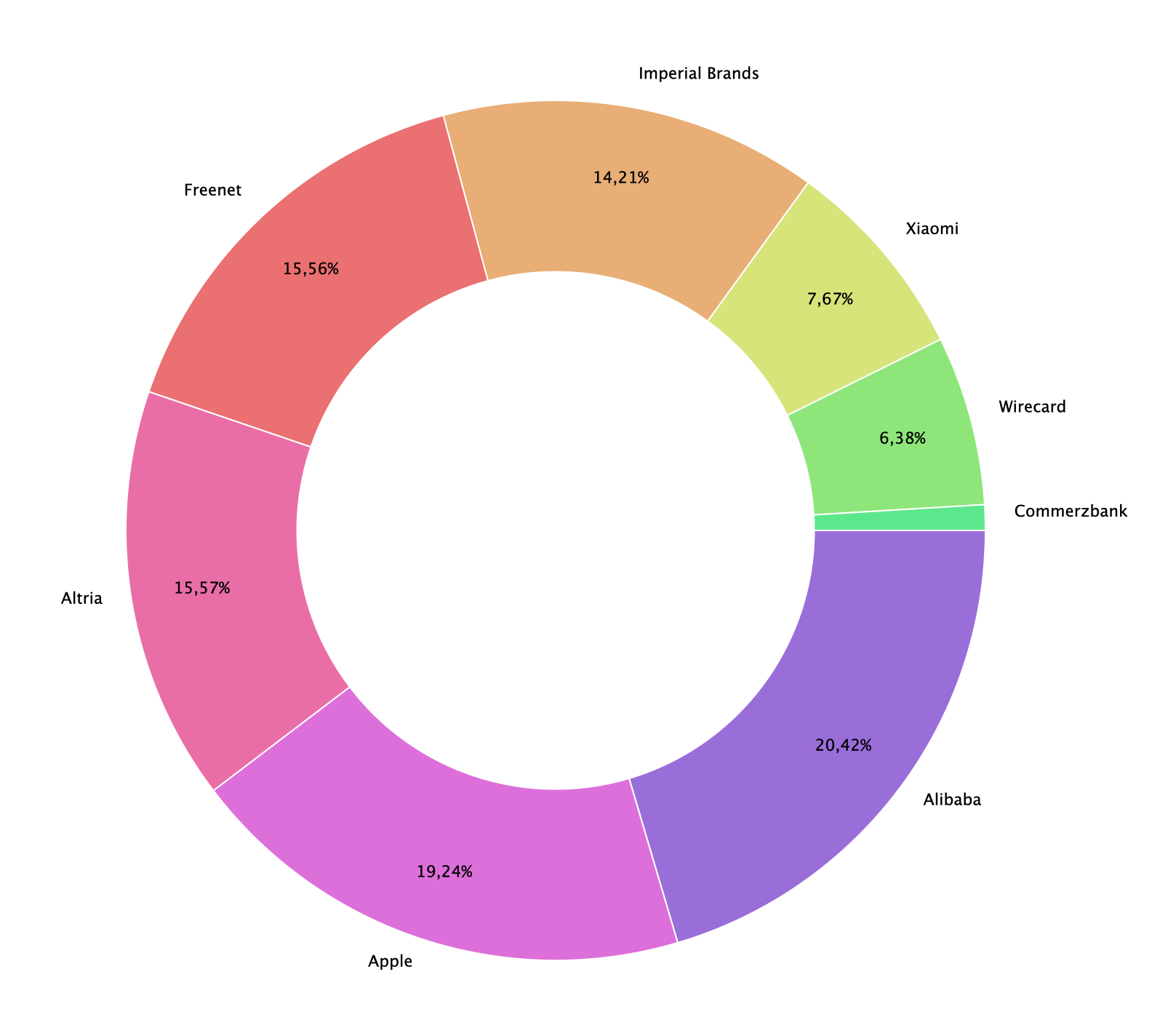

#1 Apple

Apple war für uns zur damaligen Zeit ein klares Value Investment. Ein Technologie Riese mit breitem aber dennoch gezieltem Portfolio. Einem hervorragendem und immer größer werdendem Burggraben. Sowie exzellenten Gewinnvorträgen. Eine wahre Cashmaschine. Enorme Cashreserven, Umsatzwachstum in den letzten 10 Jahren, trotz teilweise gesättigtem Markt. Mehrere Übernahmen von Start Up´s pro Jahr. Was also auch die Innovationskraft sichert. Als sehr spannend haben wir die Möglichkeiten im Markt gesehen. Denn Apple´s Key Massage war klar die Wandlung zum Service & Software Anbieter. Was mit einem immer größerer werdendem Anteil am Gesamtumsatz auch immer deutlicher gelingt. Außerdem pulsiert die Marke wie nur wenige andere weltweit. Hohe Preise und weitere Erhöhungen werden zwar diskutiert, trotzdem kommt keiner an dem einzigartigem Feeling vorbei. Alles in allem ein sehr spannendes Investment zu einem sehr attraktiven Preis. Nicht erschrecken, der rote Punkt im Q3 stellt einen Teilverkauf dar. Ich wollte Gewinne mitnehmen und neu investieren. Hier geht es zu den Investor Relations -> APPLE

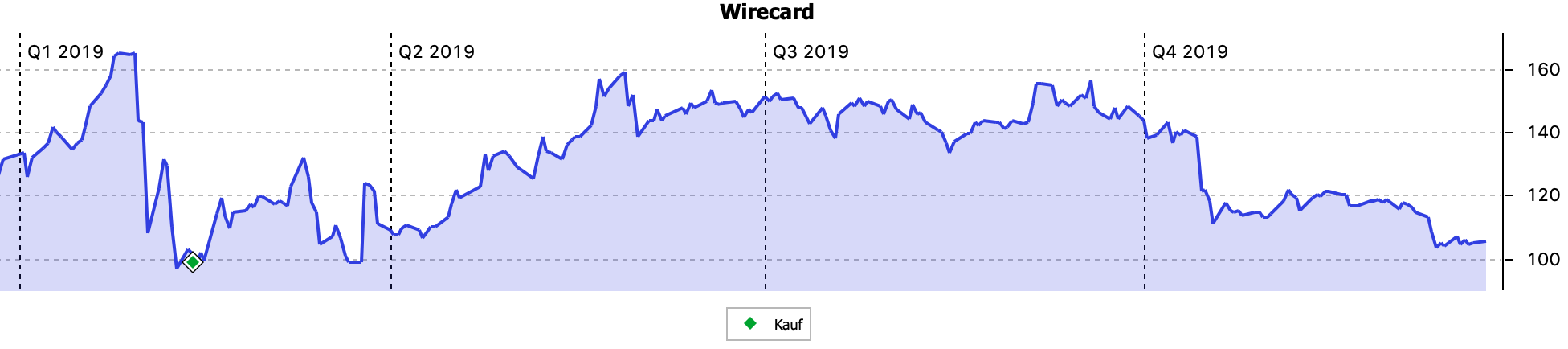

#2 Wirecard

Ein deutsches Technologie/ Payment Unternehmen. Klingt erstmal gut. Wirecard wickelt Zahlungsverkehr aller Art digital ab. Das Wachstum in diesem Segment ist enorm. Zumal derzeit nur ein geringer Teil der Einkäufe weltweit digital abgebildet wird. Über eine Tochtergesellschaft, die Wirecard Bank AG, verfügen Sie sogar über eine Bankenlizenz. Künftig werden hier digitale Kontenmodelle und weitere Dienstleistungen angeboten. Sehr spannend ist auch der Geschäftsbereich rund um die Digitalisierung des Einzelhandels. Dieses Marktkonzept verknüpft die Daten von Sensoren, intelligenten Waagen und Kameras mit Datenanalyse- und KI-Software. Dafür stellt Wirecard natürlich eine App bei der Kunden interaktiv beim „Shoppingerlebnis“ begleitet werden und obendrein sogar per Biometric ohne einen Handschlag beim verlassen des jeweiligen Shops, digital und automatisiert zahlen können. Das Unternehmen war und ist leider geplagt von Anschuldigungen, angeblichen Bilanzfälschungen. Weshalb der Kurs leider immer wieder deutlich nachgibt. Wir glauben allerdings an die Technologie und die Chancen in dem online Shopping Sektor und den damit immer mehr wachsenden digitalen Zahlungsabwicklungen. Die Ergebnisse des Unternehmens sprechen für sich. Außerdem sind einige große Investoren bei Wirecard an Bord (zum Beispiel Morgan Stanley, oder Blackrock INC.). Eingestiegen unter 100€, wir rechnen bis 2021 mit einer Verdopplung des Wertes. Hier geht es zu den Investor Relations-> WIRECARD

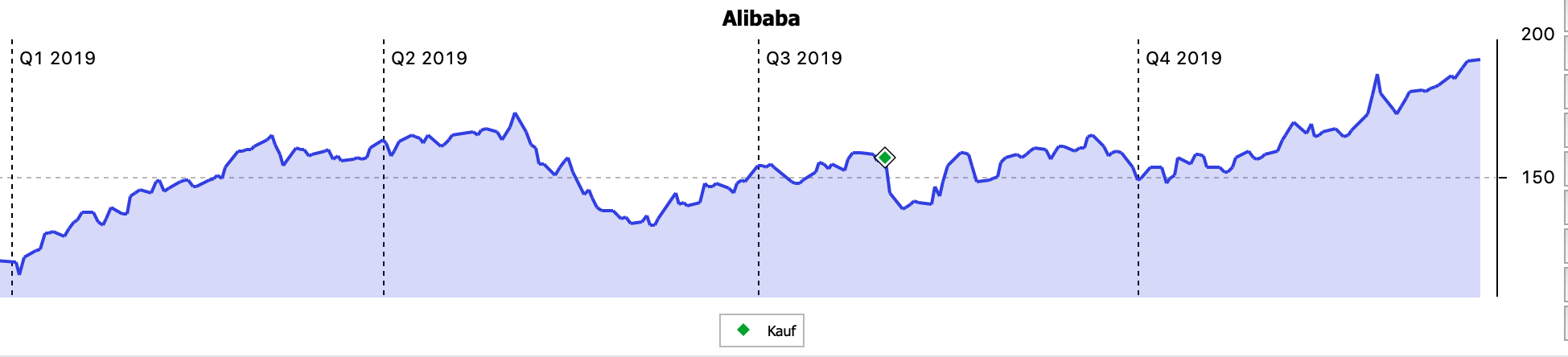

#3 Alibaba

Für viele in Europa unbekannt, jedoch eine Macht in China. Der eCommerce Riese Alibaba ist eines der führenden Unternehmen weltweit in diesem Bereich und lässt sogar Amazon teilweise alt aussehen. 68% des Konzernumsatzes finden im eCommerce Bereich in China statt, vergleichsweise nur 9% eCommerce International. Cloud Computing macht knapp 7% aus, digital Media Angebote 8,5%. Was uns die Macht des Riesen in den Kerngeschäften zeigt, jedoch auch auf Zuwachs in den anderen Sparten schließen und hoffen lässt. Die letzten Jahre weisen zwischen 30-40 % Umsatzwachstum aus. Hingegen steigen die operativen Ausgaben im Verhältnis nur gering an (ca. 10%). Äußerst Interessant ist gerade in China das immer mehr Chinesen erst in die kaufkräftige Mittelschicht aufsteigen und auch hier an Alibabas Plattformen nicht vorbei klicken können. Hier geht es zu den Investor Relations-> ALIBABA

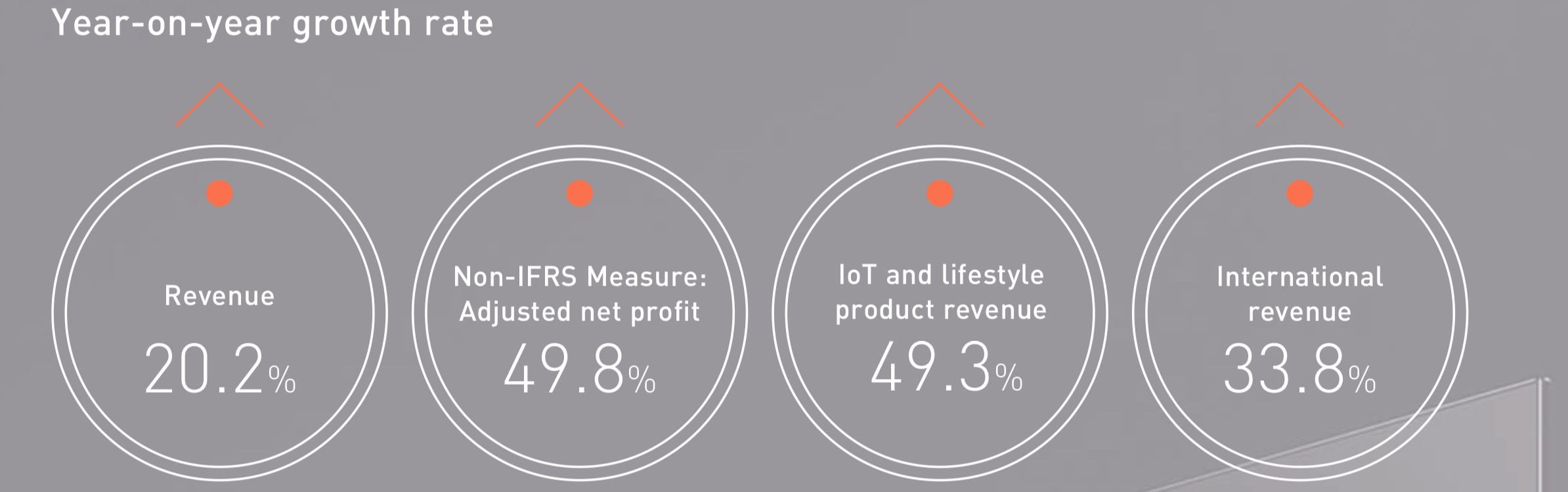

und hier noch ein kleiner Ausschnitt aus dem September Statement.

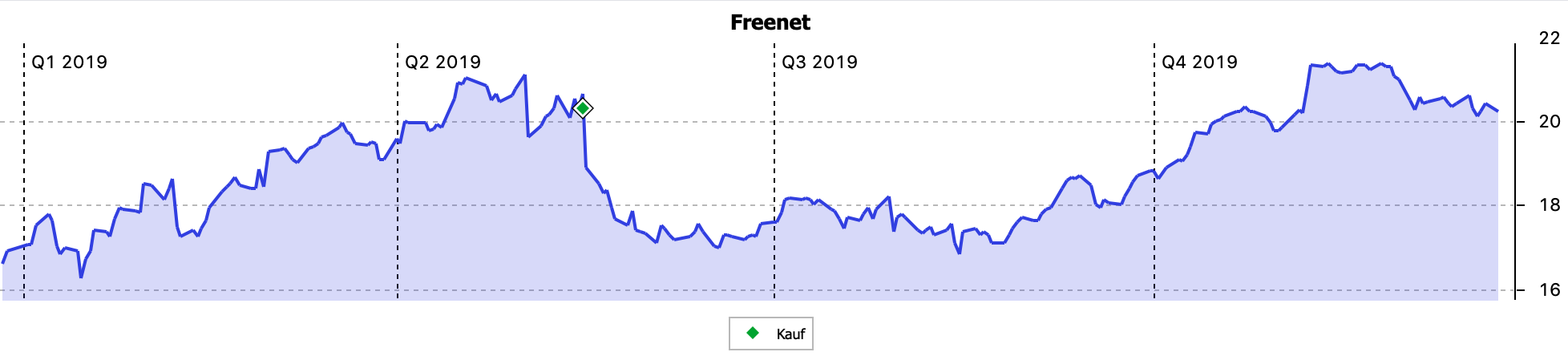

#4 - Freenet

Die meisten in Deutschland werden Freenet, den größten, deutschen, netzunabhängigen Anbieter für Telekommunikation kennen. Der Großteil des Geschäftes spielt sich im Bereich Mobilfunk, TV und Medien ab. Das Unternehmen ist seit einigen Jahren stabil unterwegs. Sie zählen ca. 10 Millionen Mobilfunkkunden, welche nach und nach auch in den Media Bereich gebunden werden. Negativ zu bewerten ist der gesättigte Mobilfunkmarkt in Deutschland und die Abhängigkeit von den Netzanbietern. Diesen Titel haben wir auf Grund der sehr attraktiven Dividenden, der stabilen und derzeit hohen Cashflows und der damalig anstehenden Chancen und Möglichkeiten bei der 5G Einführung, zu einem aus unserer Bewertung heraus leicht unterbewerteten Preis von 20,42 € gekauft. Schon im ersten Jahr mit dem Unternehmen gab es eine saftige Dividende von 82,50 € nach allen Kosten. Hier geht es zu den Investor Relations-> FREENET

und hier ein paar eigene Freenet Group Angaben aus dem Novemberbericht 2019

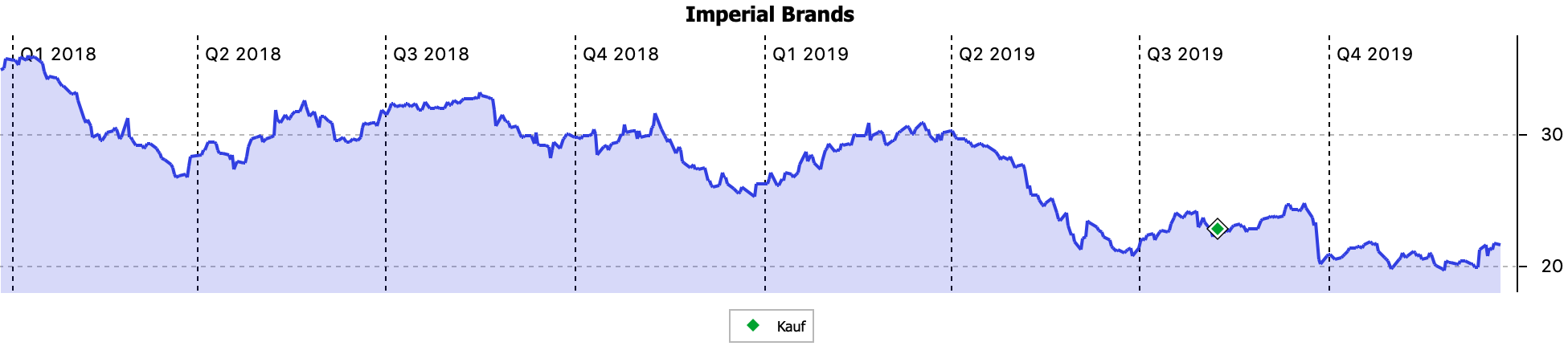

#5 Imperial Brands

Der viert größte Anbieter im weltweiten Tabakmarkt. Solides Unternehmen teils steigenden Gewinnen (oftmals durch Preiserhöhungen) und einer bemerkenswerten Dividendenkultur. Natürlich wirken gesundheitliche Trends derzeit gegen das Rauchen, sowie auch Verbote und andere vielleicht noch kommende Risiken. Jedoch hielten wir das Unternehmen trotzdem für kaufenswert. Neben starken Marken und einer für uns Investoren freundlichen Dividende (7,6% Rendite), waren auch die Bilanzkennzahlen anziehend. Niedrige Verschuldung und starke Marken (Beispiel; Davidoff, Gauloises, West…) sind außerdem bezeichnend für die Stärke des Unternehmens. Hier geht es zu den Investor Relations-> IMPERIAL BRANDS

#6 Xiaomi

Ein relativ junger chinesischer Elektronikhersteller. Premiumprodukte nahezu zum Discountpreis. Ein Angebot das weltweit auf große Nachfrage stößt und dem Unternehmen in allen Bereichen horrendes Umsatzwachstum über Jahre verschaffen konnte. Schön ist für uns, dass der Gründer auch das Unternehmen führt und einer der größten Anteilshaber ist. Sie haben Produkte aus fast allen Bereichen die privaten Technologie Nutzern Spaß machen. Smartphones, Tablet, Notebooks, oder Smart Home Produkte. Sehr spannend 2019 die Ausweitung im amerikanischen Markt. Sogar MI Stores wurden eröffnet. Ebenfalls 2019 waren die Kurse stark vom Handelsstreit zwischen China und den USA betroffen, was viele Investoren erschreckte und die Verkäufe, sowie der weitere Kursverlust bestärkt wurden. Mittlerweile sind wir in der „Jahresendralleye“ fast wieder bei unserem Einstiegskurs. Das Unternehmen hat enormes Potential, besonders wenn China wieder mehr „freien Lauf“ gelassen wird. Hier geht es zu den Investor Relations-> XIAOMI

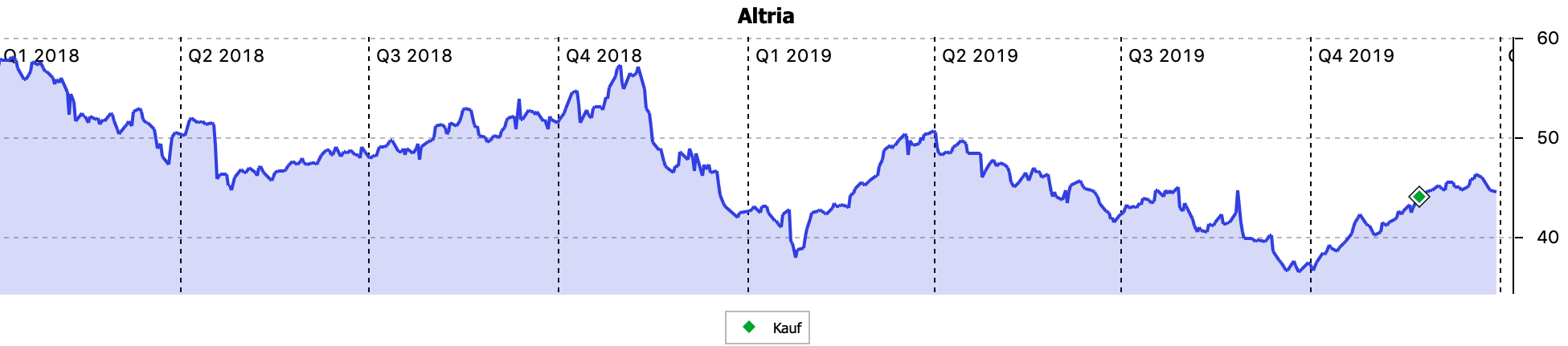

#7 Altria

Bis 2003 ein Teil von Philip Morris. Interessant für uns war zum einen der Vertrieb für alle Philip Morris Produkte in den USA, hier wird 2020 dann die in Deutschland bereits beleibte iQOS hinzukommen. Außerdem natürlich die spannende Beteiligung am weltgrößten Brauereikonzern (nach Absatzvolumen) AB-InBev. In den letzten 20 Jahren hat sich die Anzahl der gerauchten Zigaretten in den USA fast halbiert. Trotzdem konnte auf Grund von guten Marken, Exklusivität und Preiserhöhungen der operative Gewinn mehr als verdoppelt werden. Attraktiv bewertet und mit einer ansprechenden Dividendenrendite geschmückt konnten wir nicht anders, als uns einen Teil des Unternehmens zu sichern. Hier geht es zu den Investor Relations-> ALTRIA

Hinterlasse einen Kommentar